Tax Deductions

非常感謝每一位捐贈者對成功大學的慷慨捐贈,本校將開立捐款收據或捐贈證明,以便您抵免稅捐。

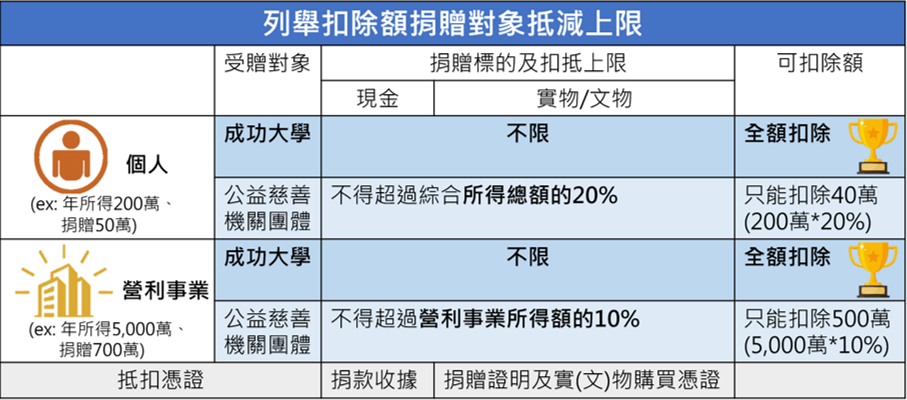

無論是「個人」或「營利事業」,對成大之捐贈得視為對政府之捐贈,可列為當年度扣除額或費用,不受金額之限制。在收到您的捐贈後,本校將開立可抵稅之捐款收據或捐贈證明給您,可在當年度所得申報時作為所得總額之扣除項目;惟超過當年度所得總額部分,不得遞延至以後年度扣除。如涉遺產及贈與稅法,均不計入遺產及贈與總額。

稅務減免說明:

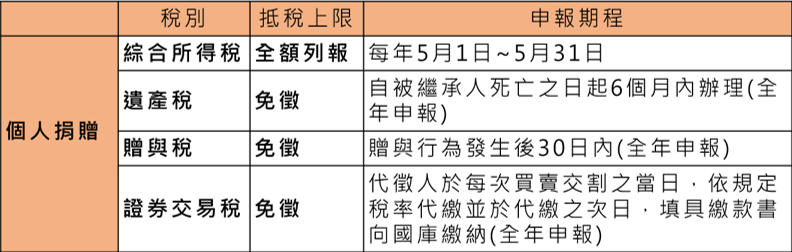

壹、個人綜合所得稅方面:

一、依所得稅法第17條第1項第2款第2目規定「納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制」。

二、無金額限制

三、其他規定

(一)、關於報備之規定

依財政部64年12月19日台財稅字第38989號函及65年7月6日台財稅字第34469號函說明「個人捐贈無須事先報備。但捐款擴建公立學校校舍及教學設備者,須事先報經教育主管機關核准有案者,方准視為對政府之捐贈予以扣除」。

(二)、關於團體捐贈中收據之取得

依財政部68年1月11日台稅字0181號函說明「在辦理結算申報時,應檢附收據或證明申報扣除。如個人為某團體之一份子,其捐贈由團體經收彙總處理,致僅取得依張統一收據者,可憑各該團體出具之收據,申報列舉扣除」。

(三)、關於不動產捐贈之計算方式

依捐資教育事業獎勵辦法第7條規定「以不動產或動產捐資者,應按當地時價折合新臺幣計算」。

貳、遺產稅方面:

依遺產及贈與稅法第16條第1款規定「遺贈人、受遺贈人或繼承人捐贈各級政府及公立教育、文化、公益、慈善機關之財產,不計入遺產總額」。

參、贈與稅方面:

依遺產及贈與稅法第20條第1款規定「捐贈各級政府及公立教育、文化、公益、慈善機關之財產,不計入贈與總額」。

肆、證券交易稅方面:

一、依證券交易稅條例實施注意事項三規定「有價證券因繼承或贈與而取得者,非屬交易行為,應免課徵證券交易稅」。

二、無金額限制

三、股票捐贈價值之計算

(一)上市或上櫃

依遺產及贈與稅法施行細則第28條規定「凡已在證券交易所上市(以下稱上市)或證券商營業處所買賣(以下稱上櫃)之有價證券,依繼承開始日或贈與日該項證券之收盤價估定之。但當日無買賣價格者,依繼承開始日或贈與日前最後一日收盤價估定之,其價格有劇烈變動者,則依其繼承開始日或贈與日前一個月內各日收盤價格之平均價格估定之。有價證券初次上市或上櫃者,於其契約經證券主管機關核准後,至掛牌買賣前,應依繼承開始日或贈與日該項證券之承銷價格或推薦證券商認購之價格估定之」。

(二)未上市、未上櫃且非興櫃

依遺產及贈與稅法施行細則第29條規定「未上市或上櫃之股份有限公司股票,除前條第二項規定情形外,應以繼承開始日或贈與日該公司之資產淨值估定之。非股份有限公司組織之事業,其出資價值之估價,準用前項規定」。

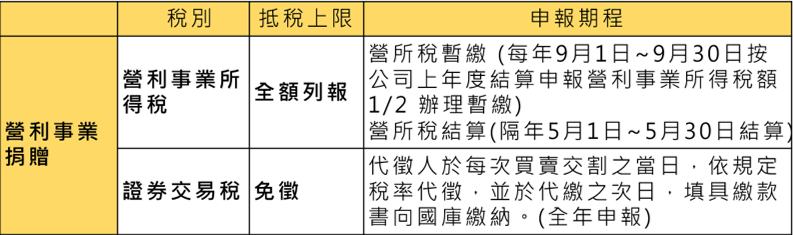

依我國現行稅法規定,營利事業對公私立大學捐贈可享受面稅獎勵之項目,計有【營利事業所得稅】及【證券交易稅】等二項,茲說明如下:

壹、營利事業所得稅方面:

依所得稅法第36條第1款規定「營利事業之捐贈,如為協助國防建設、慰勞軍隊、對各級政府之捐贈,以及經財政部專案核准之捐贈,不受金額限制,列為當年度費用或損失」。

貳、證券交易稅方面:

一、依證券交易稅條例實施注意事項三規定「有價證券因繼承或贈與而取得者,不屬交易行為,應免課徵證券交易稅」。

二、無金額限制

三、股票捐贈價值之計算方式比照個人捐贈股票之計算方式。

_20231128.svg)